界面新闻记者 |

光伏行业身处下行周期,“卖铲人”高测股份(688556.SH)的日子也并不好过。

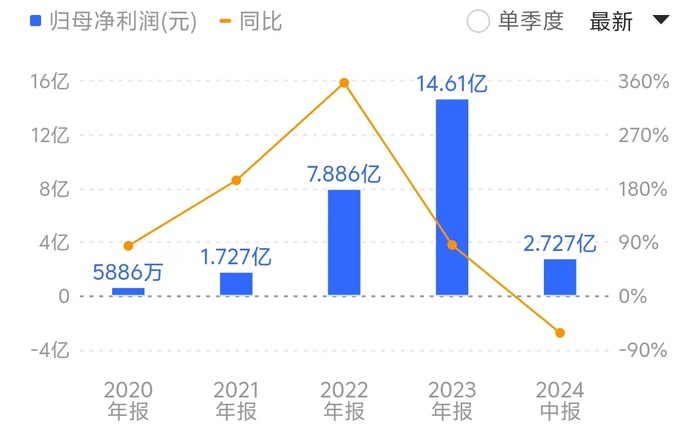

8月30日,高测股份披露半年报显示,报告期内公司实现营业收入26.46亿元,同比增长4.96%;而归母净利润2.73亿元,同比大幅下降61.80%。其中,今年第二季度单季度实现净利润6105万元,创下近年来的新低。

结合过去三年的业绩来看,高测股份业绩高增长的态势不再,反而出现断崖式下降。2020年至2023年,高测股份上半年分别实现净利润7305万元、2.37亿元、7.14亿元,分别较同期大增128.29%、224.39%、201.27%,其中去年创下公司业绩最好的一年,全年实现净利润14.61亿元。

对于营收增长而净利大幅下降的情况,高测股份表示,公司整体出货规模同比上期实现较大增长,但受光伏行业产业链整体价格下行影响,本期产品价格相比上年同期大幅下降,导致营业收入同比略有增长,净利润同比下降幅度较大。

作为光伏行业的“卖铲人”,“切割专业户”高测股份市占率仍稳居行业第一。

公开资料显示,高测股份总部位于山东青岛,主要从事高硬脆材料切割设备和切割耗材的研发、生产和销售,公司研发、生产和销售的主要产品和服务为光伏切割设备、光伏切割耗材、硅片及切割加工服务、其他高硬脆材料切割设备及耗材四类,光伏行业全球前十名硅片制造企业均为公司客户。

对于今年上半年的业绩是否符合公司预期,高测股份对界面新闻回应称,2024年上半年,光伏行业处于产能加速出清进程中,产业链各主要环节产品价格大幅下跌,行业开工率大幅波动。受光伏行业整体价格波动影响,公司净利润同比下降幅度较大。但上半年公司整体出货规模增长,支撑公司营业收入实现增长。

根据光伏行业协会统计数据,2024年上半年多晶硅、硅片价格下滑超40%,电池片、组件价格下滑超15%,多环节价格跌破现金成本,行业竞争和亏损情况加剧,产能增速放缓,部分企业退出,行业进入加速去产能阶段。

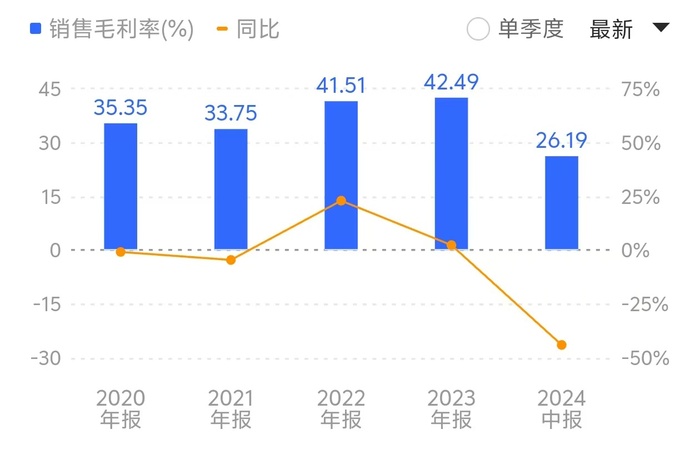

在此背景下,高测股份上半年的毛利率下滑至26.19%,较2023年全年毛利率下滑近四成,创下历史新低,而往年公司毛利率则一直在40%左右。

对此,高测股份对界面新闻表示,“毛利率水平受产品价格和成本影响,从产品价格来看,目前金刚线和硅片价格均已跌破部分企业现金成本,未来继续下降空间比较有限;从成本端来看,公司持续通过研发创新实现技术降本,并努力不断提升硅片切割加工服务业务开工率及金刚线出货规模,通过技术进步及规模效应持续降本,逐步修复盈利能力。”

值得一提的是,自去年四季度以来,“内卷”的硅料、硅片及组件等价格大幅下降,进而导致光伏行业硅片环节开工率出现波动,彼时就有投资者担忧这一现状会波及“卖铲人”高测股份。

而高测股份彼时却对此保持乐观,称“硅片价格下降目前对公司切片加工业务订单及加工费价格没有直接影响。硅片价格下降对公司剩余片的销售收入会有一定影响,但对公司硅片切割加工服务业务盈利水平影响比较有限。从长期来看,硅片价格下降有利于激发下游电站投资需求,带动行业更健康发展。同时硅片价格下降将加剧硅片环节的竞争,具有低成本切割以及具有技术迭代研发能力的优势产能将会占据先机。”

在产能落地方面,高测股份彼时亦表示“不会因为行业短期波动而受影响”。

据悉,高测股份硅片切割加工服务产能总规划102GW,今年上半年落地产能整体规模已超60GW,其中,“宜宾(一期)25GW光伏大硅片项目”已完成爬产并达到满产条件。

对此,高测股份对界面新闻表示,2024年上半年,硅片企业开工率整体大幅波动,但公司仍实现了约19GW的有效出货,市场渗透率稳步提升。“公司硅片切割加工服务业务整体规划102GW不变,将继续推进其他项目顺利落地,各项目具体启动时机将根据市场情况适当调整”。

不过,高测股份也在风险因素中提到,目前,光伏行业进入深度调整阶段,企业竞争进一步加剧,部分企业开始退出。如若产能持续无序扩张,产能供需失衡矛盾进一步加剧,产品价格持续非理性下跌,行业亏损状况将进一步加剧,将对公司经营业绩产生负面影响。

从二级市场来看,截至8月30日收盘,高测股份股价报10.80元/股,近期创下自2021年8月以来的新低,今年以来累计跌幅达54.98%。

值得一提的是,公司实控人张顼曾于去年6月以高达50.27元/股的发行价格,全额认购增发股份,募集资金总额9.16亿元。此次发行完成后,张顼持有公司股权比例由25.34%上升至29.35%。若按照目前股价计算,张顼此次投入认购股份的市值已蒸发超过7亿元。

高测股份对界面新闻表示,“股价波动可能受到宏观经济、市场供求、行业基本面等多种因素的影响。公司生产经营正常,基本面稳健扎实,公司密切关注股价走势,积极与投资者沟通,公司将持续聚焦主营业务,不断提升公司综合竞争力,为投资者创造更大的价值。”

还没有评论,来说两句吧...