对“金融拐点”的初步认识

我们对本轮“金融拐点”的观察始于今年4月份,主因是社融在时隔近20年后再度出现负增长的情况:4月份,社融当月净减少了658亿元,社融存量增速8.3%,社融扩张速度为32.5万亿/年;与此同时,M1也是从4月份开始降至负增长趋势,4月M1同比增速-1.4%。为此,在过去的4期月评中(见文后参考),我们集中围绕“金融拐点”的新变化做了跟踪观察,并有了一些初步认识:

①触发“金融拐点”的主因之一是中央金融工作会议确定的“强监管”“防风险”的政策导向,而此因素并非是周期性因素。

②金融的“挤水分”,则让实体经营压力“水落石出”。

③经济运行与居民、企业信贷需求呈现出一定程度脱钩,但在“水落石出”的作用下,一些潜在风险可能会集中显化,关键就看居民、企业的存量信贷与增量信贷能否达成新平衡。

④保持经济运行的“稳”,还需一定增速的融资支持和支持性利率政策,尤其是不能让实体部门的杠杆率出现断崖式下滑,但过低的利率水平,过松的融资条件,不利于改善金融效率,目前对“两难”的化解还在摸索过程中。

⑤政府融资在社融比重大幅上升,相应政府发债节奏对社融数据的影响程度大幅提高,即财政对金融数据的影响更大了。

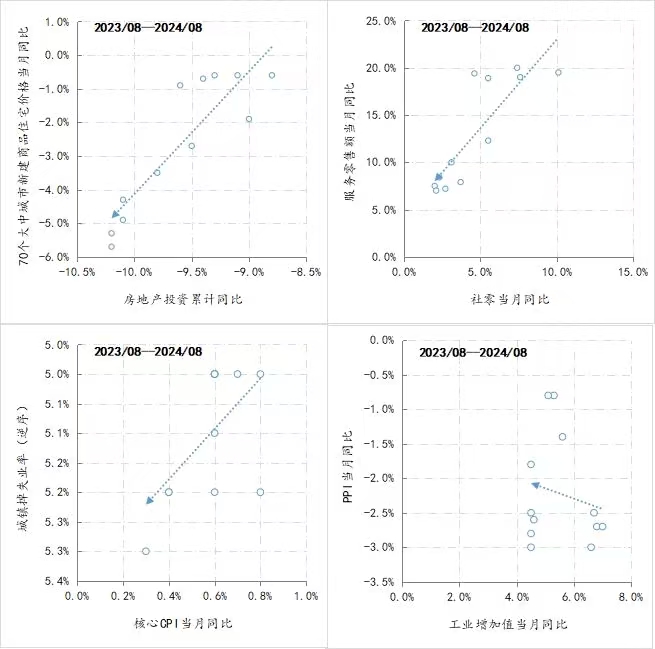

实体经济的预期尚未扭转

从已经公布的外贸、经济、金融数据来看,实体经济的预期尚未扭转,包括尤其是房地产市场的下跌还在延续,投资增速连续4月跌幅超过10%,新房价格跌幅接近6%、以商品消费为主的社零和服务消费增速均在低位、调查失业率与核心CPI的变化反映出就业市场的不饱和、而规模以上工业增加值与PPI则反映出,生产端也逐渐开始受到终端消费的拖累。

过去12个月经济运行情况。数据来源:Wind

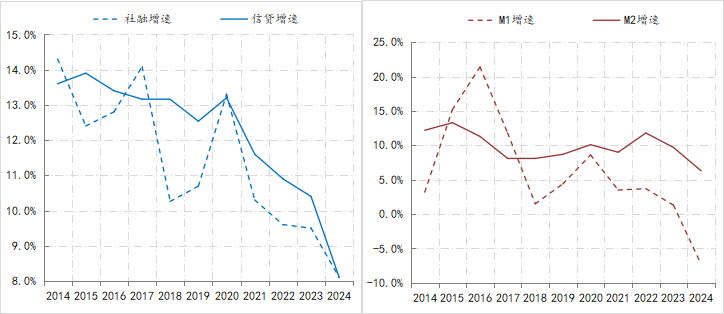

实体经济预期的疲弱继续对金融领域产生持续影响。截至8月末,社融和其口径下的信贷增速均降至8.1%,去年两者增速分别为9%、10.9%;M1增速连续5个月负增长,至-7.3%,M2增速则趴在历史低位的6.3%。

货币供给与融资增速。数据来源:Wind

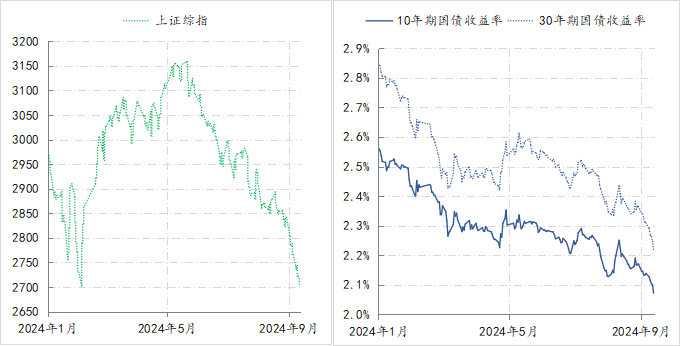

实体经济与货币、金融体现出来弱预期,被金融市场过度定价。例如,上证综指由3150点上方降至2700点附近,跌幅近15%;30年期国债收益率由2.6%上方降至2.2%下方。下行了45BPs;10年期国债收益率由2.4%上方降至2.05%下方,下行近40BPs。

股市与债市表现。数据来源:Wind

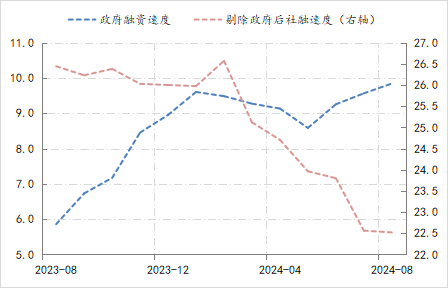

政府的“独角戏”难度不小

针对需求不足和预期疲弱,宏观层持续增加逆周期调控力度,尤其是持续提高政府融资需求,截至8月末,政府融资速度已经突破10万亿/年,至10.3万亿/年,去年同期为6.7万亿/年,增加了3.6万亿;而剔除政府后社融速度则降至不足22万亿/年,去年同期为26.2万亿/年,减少了4.2万亿。单纯从规模变化上,两者变化幅度就相差出6000亿。

政府融资与非政府融资速度。数据来源:Wind

除了规模有缺口之外,今年财政的“歉收”也在客观上耗用了一部分政府融资。截至7月末,全国财政收入累计同比增速为-2.6%,前7个月财政累计收入13.6万亿,距离年初定的22.4万亿的预算收入目标,相差8.8万亿,如果要实现目标,意味着年内余下的5个月,月均财政收入规模需达1.77万亿,大幅高于往年的同期实际水平。

综合考量这两个方面,客观现实问题就是依靠政府的“独角戏”托经济的难度不小。

基于对“金融拐点”的初步认识,结合8月份的经济、金融数据,目前我们预计这次“金融拐点”将会是中期变化,相应货币、金融数据还将沿着目前的轨迹与方向运行——水还在落,当然这也是“阵痛”期的必然。

(作者单位:中国建设银行金融市场部,仅代表个人观点)

还没有评论,来说两句吧...